Written by: Jacob Dayan

Como propietario de una pequeña empresa, una de las muchas decisiones financieras importantes que tendrá que tomar es la de utilizar la contabilidad de efectivo o la de devengo. Para muchos propietarios de negocios, esto puede ser un obstáculo al comenzar. Tanto si no sabe cuál es la diferencia entre estos dos métodos de contabilidad como si necesita más información sobre su funcionamiento, nosotros le ayudaremos.

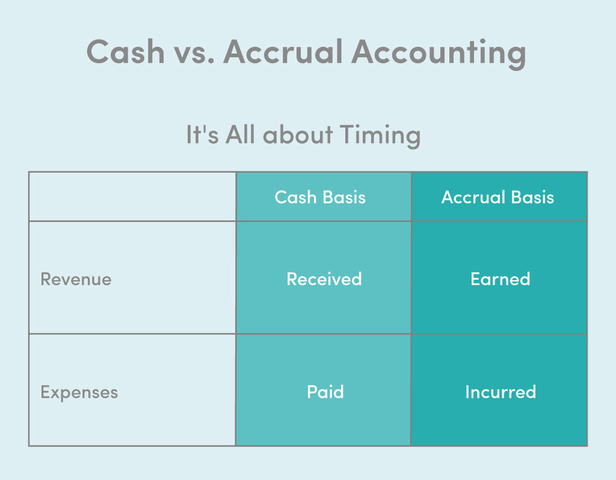

En pocas palabras, la diferencia entre la contabilidad por el principio de devengo y la de efectivo se reduce al momento en que se registran las transacciones. En la contabilidad por devengo, las transacciones se registran tan pronto como se inicia un intercambio. Sin embargo, en la contabilidad de efectivo, las transacciones no se registran hasta que se envía o se recibe el dinero.

Si no está familiarizado con estos conceptos, le recomendamos encarecidamente que se sumerja en este artículo. Pero, si tiene poco tiempo y una pregunta específica que necesite respuesta, utilice estos enlaces para navegar a la sección que necesite:

If you’re unfamiliar with these concepts, we highly recommend taking a deep dive into this article. But, if you’re short on time and have a specific question you need answered, use these links to navigate to the section you need:

¿Cuál es la diferencia entre la contabilidad de efectivo (o caja) y la de devengo?

Contabilidad de efectivo o caja

Contabilidad por el principio de devengo

¿Deben las pequeñas empresas utilizar la contabilidad de efectivo o la de devengo?

¿Qué método contable es mejor, el de efectivo o el de devengo?

¿Cómo puede ayudar FinancePal a su empresa con la contabilidad?

Avanzar con el método de contabilidad adecuado para su negocio

La diferencia entre la contabilidad de efectivo o caja es el momento en que se registran las transacciones:

A la hora de elegir un método de contabilidad para su empresa, tendrá que considerar cuidadosamente los pros y los contras de la contabilidad de efectivo o devengo, que trataremos en breve.

Pero primero, veamos un ejemplo rápido que compara cómo se registraría la misma transacción utilizando los dos métodos diferentes:

Digamos que su empresa fue contratada para un trabajo el 1º de febrero, en el que el cliente recibe un presupuesto de $5.000 dólares. De esos $5,000, $3,500 son el costo de la mano de obra y los materiales para completar el trabajo. Sobre esta base, el beneficio de su empresa será de $1,500. El cliente paga el trabajo el 1º de marzo.

Pero, ¿qué significa “registrar una transacción”? Dado que se trata de un concepto fundamental para entender el funcionamiento de estos dos métodos de contabilidad, deberíamos tomarnos un momento para explicar.

Una transacción contable es cualquier actividad empresarial que tenga un impacto financiero en sus operaciones. Todas las transacciones se registran como parte del ciclo contable para llevar un control de la situación financiera de su empresa.

Normalmente, un contador especializado en libros contables se encarga de analizar y registrar las transacciones, así como de todos los demás pasos necesarios para gestionar sus libros. El manejo de libros es una función esencial de su empresa para generar los estados financieros de cada periodo.

Nota: Si necesita retroceder aún más y averiguar la diferencia entre el manejo de libros y la contabilidad, tenemos una guía para ello. Como expertos en finanzas para pequeñas empresas, estamos aquí para facilitarle las cosas.

Ahora, vamos a desglosar cada uno de estos métodos contables con más detalle…

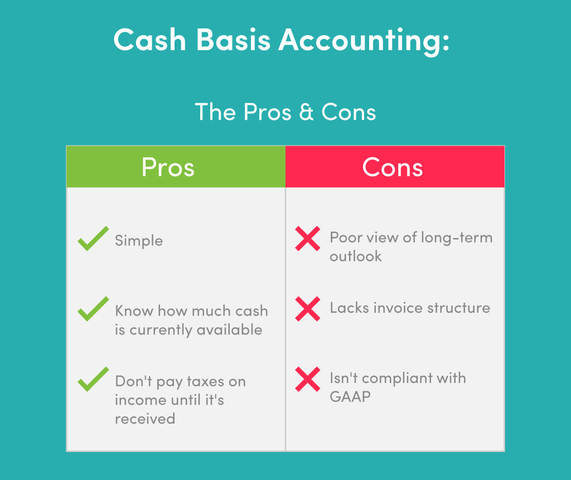

En la contabilidad de efectivo o caja, las transacciones se registran cuando se gasta o se recibe el dinero. Esto significa que cuando se utiliza la contabilidad de efectivo, el dinero pagado sólo se registra cuando sale de la cuenta bancaria y el dinero recibido por bienes o servicios sólo se registra una vez que está en la cuenta bancaria.

En otras palabras, la contabilidad de efectivo registra las transacciones cuando el dinero cambia oficialmente de manos.

La contabilidad de efectivo o caja suele utilizarse para gestionar las finanzas personales. Por ejemplo, es el método que utilizarías para cuadrar tu chequera.

Para entender mejor este concepto, veamos algunos ejemplos del mundo real:

Las ventajas de utilizar la contabilidad por el principio de devengo son las siguientes:

Otra forma en que la contabilidad de efectivo o caja puede beneficiar a los propietarios de pequeñas empresas es en su factura fiscal. Para reducir los pagos de impuestos del año en curso, podría solicitar a los clientes que pospongan los pagos hasta el comienzo del año.

Sin embargo, el método de acumulación de efectivo también presenta desventajas:

Con la contabilidad de efectivo o caja tendrá una buena visión del flujo de efectivo real, pero no tendrá un informe preciso de sus ventas e inventario. Esto significa que hay que dedicar más tiempo a indagar en los números cuando se necesita una imagen más nítida de los detalles. Esto se debe a que ha registrado las compras realizadas a crédito (el dinero aún no ha salido de la cuenta) o a que ha concedido créditos a sus clientes que aún no han sido pagados.

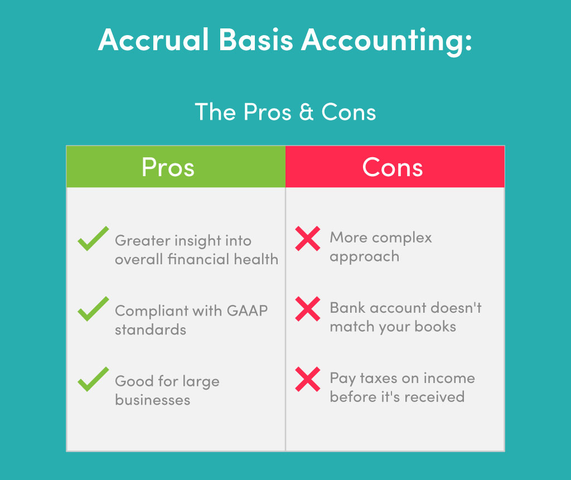

En la contabilidad por el principio de devengo, las transacciones se registran cuando se gana dinero o se incurre en un gasto, no cuando el dinero se intercambia realmente. Otra forma de verlo es que las transacciones se registran en el momento en que existe una obligación legal de pago.

Básicamente, las transacciones se registran basándose en la suposición de que se pagarán.

Cuando se utiliza la contabilidad de devengo, las cuentas por cobrar y las cuentas por pagar se utilizan para registrar estas transacciones.

La contabilidad de devengo tiene sus propias ventajas:

Ya que pueden obtener una mejor visión financiera de su empresa, los inversionistas típicamente prefieren este método.

Al igual que la contabilidad de efectivo o caja, este método también presenta desventajas.

Las desventajas de la contabilidad por el principio de devengo incluyen:

Cuando se utiliza la contabilidad de devengo, se puede terminar con una cantidad significativa de ingresos, pero muy poco efectivo en mano si los clientes tardan en pagarle.

Para contrarrestar este posible problema, hay que ser más diligentes a la hora de controlar el flujo de efectivo. Sin embargo, revisar el efectivo que tiene a mano semanalmente debería ser suficiente para ayudarle a evitar ese problema.

Nota: Nota: Para otros consejos sobre cómo gestionar adecuadamente el flujo de efectivo, o corregir el rumbo, lea nuestra guía completa sobre el flujo de efectivo de las pequeñas empresas.

La contabilidad de efectivo o caja y la de devengo tienen diferencias bastante significativas. Con sus ventajas y desventajas claramente definidas, debería ser bastante fácil determinar cuál es la más adecuada para su negocio.

¿Está tratando de decidir entre la contabilidad de caja y la de devengo para su pequeña empresa? Normalmente, las empresas más pequeñas utilizan la contabilidad de efectivo o caja, y las más grandes prefieren la contabilidad por devengo. Estos son algunos factores adicionales que hay que tener en cuenta cuando se trata de elegir entre el criterio de caja y el de devengo:

Sin embargo, cada empresa es diferente. Lo que puede ser adecuado para una pequeña empresa no significa necesariamente que sea la solución adecuada para la suya. Algunas empresas tienen unas finanzas muy sencillas que pueden ser adecuadas para el método de contabilidad de efectivo o caja.

A fin de cuentas, la contabilidad por el principio de devengo exigirá más a los propietarios de las empresas. Cuantas más transacciones tenga que llevar, más tiempo le exigirá de su ya ocupada agenda. Por eso es que típicamente se recomienda que trabaje con un contador una vez que su empresa empiece a crecer.

Es importante saber que sí, o cuando, su empresa alcanza los $5 millones en ingresos anuales, se le exige que utilice el método de devengo. Si ha declarado ingresos inferiores a $5 millones en los últimos tres años, puede utilizar la contabilidad de efectivo o caja si lo desea.

Este requisito se basa en los Principios de Contabilidad Generalmente Aceptados (GAAP) (GAAP) establecidos por el Consejo de Normas de Contabilidad Financiera (FASB). Estas normas dictan cómo se preparan y presentan los estados financieros.

En general, la contabilidad de efectivo o de devengo no se reduce a cuál es necesariamente mejor en un sentido global, sino en función de cada caso. Por ejemplo, incluso la Oficina Presupuestaria del Congreso debe decidir entre cuál de estos métodos contables es el mejor para los distintos aspectos de su presupuesto. Durante el proceso de elaboración del presupuesto federal, esto se hace en función del programa específico, no como un enfoque general.

En algunos casos, algunos empresarios optan por utilizar un enfoque híbrido para su contabilidad. Esto es posible utilizando la contabilidad de devengo para las transacciones relacionadas con el inventario y la contabilidad de caja para las transacciones relacionadas con los ingresos y los gastos.

Si va a adoptar un enfoque híbrido, es probable que necesite ayuda a medida que sus libros se vayan complicando. Asegurarse de que cada transacción se registra correctamente es esencial para la salud financiera de su empresa.

Así que, a la hora de decidir si la contabilidad de efectivo o devengo es la más adecuada, dependerá de las circunstancias únicas de su empresa.

Sí, puede hacerlo. Puede decidir cambiar de la contabilidad de caja a la de devengo si:

Sin embargo, es importante tener en cuenta que está obligado a utilizar el mismo método de contabilidad durante todo el año fiscal. Por lo tanto, si quiere pasar de la contabilidad de caja a la de devengo, tendrá que planificar acorde a ello.

También puede cambiar sus libros de contabilidad de devengo a contabilidad de caja. Este podría ser el caso si el método de devengo resulta ser demasiado complicado para los fines de su negocio.

Nota: Si alcanza el umbral de beneficios, aquí es donde los estados financieros precisos y la ayuda a la previsión se vuelven especialmente importantes. Si cree que alcanzará estos ingresos en el próximo año, tendrá que iniciar un plan para cambiar su método de contabilidad.

Que el cambio de método contable sea difícil depende de su experiencia y de sus conocimientos sobre el manejo de libros y la contabilidad.

Para facilitarle la tarea, a continuación le indicamos el proceso general para cambiar de método contable:

Se requiere de algunos pasos para llevar a cabo esta transición:

Parece mucho, ¿verdad? Por suerte, no tiene que resolverlo todo por su cuenta. De hecho, FinancePal puede encargarse de la contabilidad de su empresa por usted.

Descubra por qué tantas pequeñas empresas eligen FinancePal para manejar sus libros contables, su contabilidad y mucho más…

Trabajar con FinancePal significa contar con un equipo de expertos que le ayudarán a llevar la contabilidad de su empresa. Así es como puede beneficiarse de confiar su contabilidad a FinancePal:

Como puede ver, nuestra misión es hacer que la gestión de las finanzas de su empresa sean lo más simple posible. Al utilizar FinancePal, ahorrará tiempo que podrá invertir en otros aspectos críticos de la gestión y el crecimiento de su empresa. Esto puede resultar muy valioso, especialmente en los primeros años de su negocio.

Nuestro objetivo es hacer que la asistencia financiera de alta calidad sea accesible para los propietarios de pequeñas empresas de todos los presupuestos. Aunque su primer instinto podría ser que no puede permitirse contratar ayuda con la contabilidad, FinancePal tiene un sistema de precios escalonado que comienza con sólo $99 al mes.

Además de la contabilidad para pequeñas empresas, FinancePal ofrece servicios de formación de entidades, soluciones de nóminas, consultoría de impuestos sobre las ventas y el uso y servicios de manejo de libros contables para pequeñas empresas. Somos su centro único para la gestión financiera de las pequeñas empresas, y lo hacemos sencillo.

¿Todavía no está seguro de si debe utilizar la contabilidad de caja o la de devengo para su pequeña empresa? ¿Por qué perder el tiempo preocupándose cuando su negocio podría estar respaldado por FinancePal? Nuestros expertos pueden ayudarle a averiguar cómo avanzar en la contabilidad de su pequeña empresa.

Jacob Dayan is a true Chicagoan, born and raised in the Windy City. After starting his career as a financial analyst in New York City, Jacob returned to Chicago and co-founded FinancePal in 2015. He graduated Magna Cum Laude from Mitchell Hamline School of Law, and is a licensed attorney in Illinois.

Jacob has crafted articles covering a variety of tax and finance topics, including resolution strategy, financial planning, and more. He has been featured in an array of publications, including Accounting Web, Yahoo, and Business2Community.

Nick Charveron is a licensed tax practitioner, Co-Founder & Partner of Community Tax, LLC. His Enrolled Agent designation is the highest tax credential offered by the U.S Department of Treasury, providing unrestricted practice rights before the IRS.

Leer Más

Jason Gabbard is a lawyer and the founder of JUSTLAW.

Andrew is an experienced CPA and has extensive executive leadership experience.

Discussed options for my business with Brian and he was very helpful in suggesting how best to handleRead more “Bozeman Grooming”

Póngase en contacto con nosotros hoy mismo para obtener más información sobre su prueba gratuita.

Al introducir su número de teléfono y hacer clic en el botón "Obtener cotización", usted proporciona su firma electrónica y su consentimiento para que FinancePal se ponga en contacto con usted con información y ofertas en el número de teléfono proporcionado mediante un sistema automatizado, mensajes pregrabados y/o mensajes de texto. El consentimiento no es necesario como condición de compra. Pueden aplicarse tarifas de mensajes y datos.

By entering your phone number and clicking the “Get Started” button, you provide your electronic signature and consent for FinancePal to contact you with information and offers at the phone number provided using an automated system, pre-recorded messages, and/or text messages. Consent is not required as a condition of purchase. Message and data rates may apply.