Written by: Jacob Dayan

A veces denominados los “cinco grandes”, el balance, la cuenta de resultados, el estado de flujo de efectivo, el estado de cambios en el capital y el estado de situación financiera son estados financieros que los propietarios de empresas deben conocer. Independientemente de la entidad o el sector, estos documentos son cruciales para el proceso contable de cualquier empresa; cada uno tiene su propósito y su función en la evaluación del bienestar financiero de una empresa.

Este artículo examina el estado de flujo de efectivo y, en concreto, las particularidades del flujo de efectivo directo vs. indirecto.

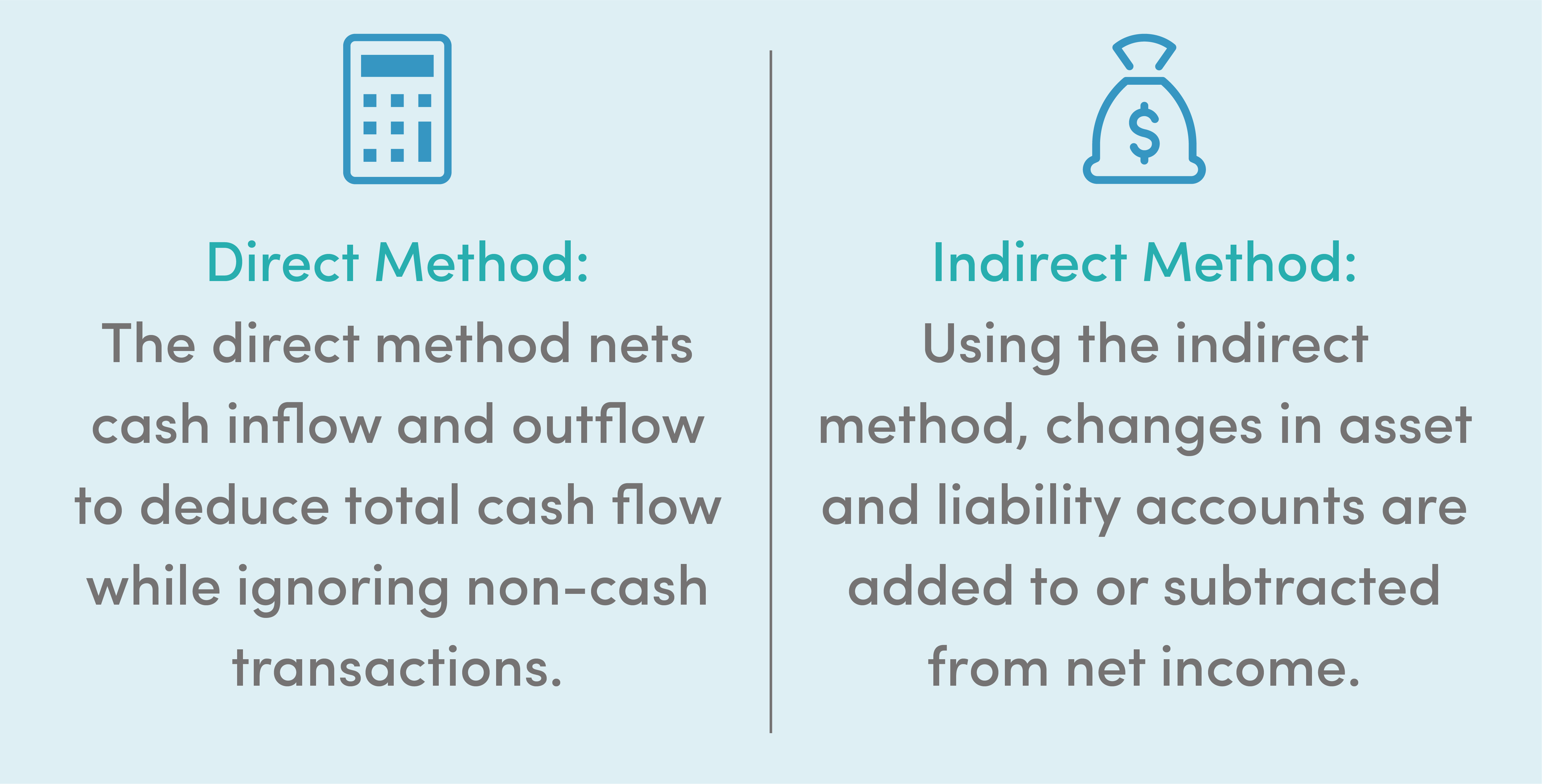

El método directo, también conocido como método de la cuenta de resultados, es uno de los dos métodos que se utilizan al elaborar el estado de flujo de efectivo; el otro método es el indirecto, que examinaremos más adelante. El método directo es un tratamiento contable que anota las entradas y salidas de efectivo para deducir el flujo de efectivo total. En particular, las transacciones no monetarias, como la depreciación, no se contabilizan con el método directo.

El método directo se utiliza a menudo junto con el método de contabilidad de caja, en el que el dinero sólo se contabiliza cuando cambia de manos.

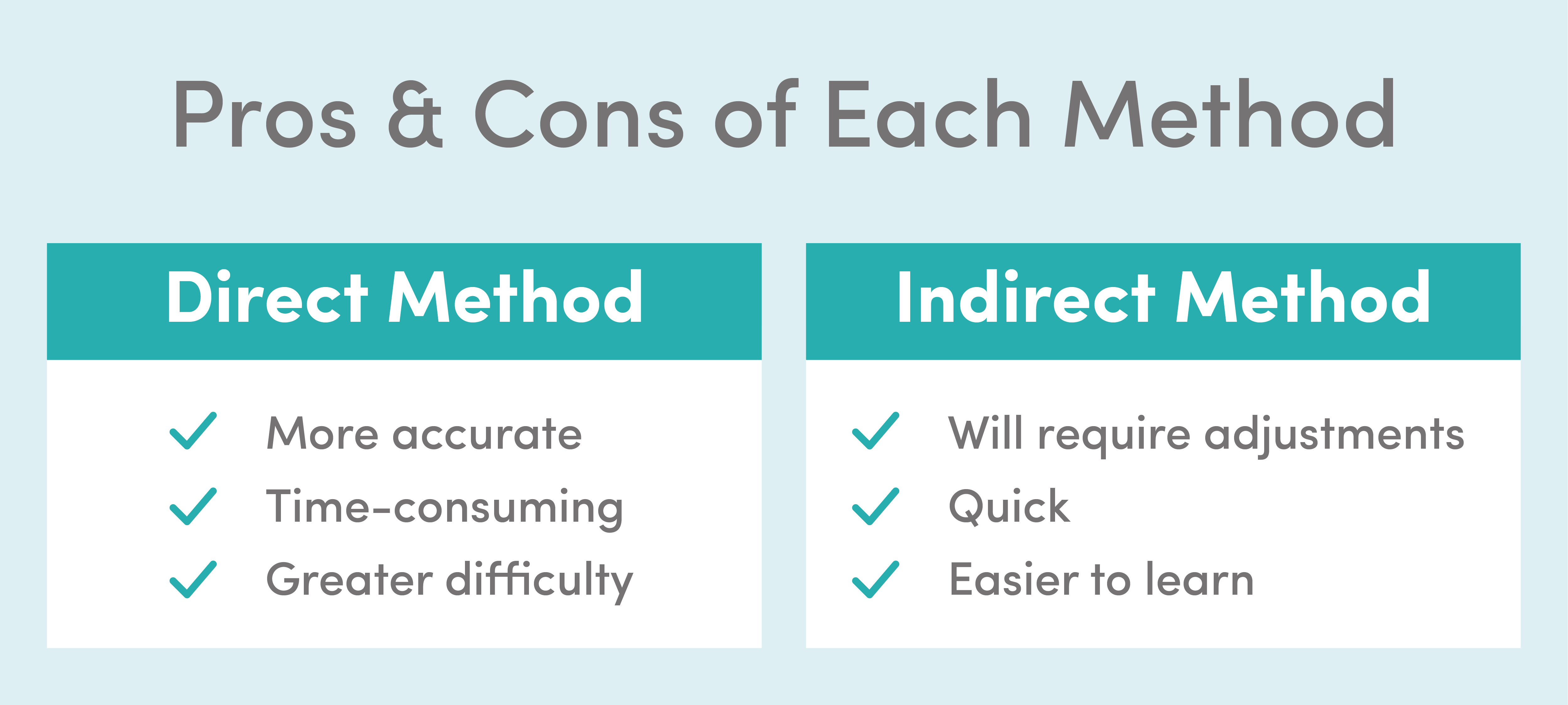

Aunque es el preferido por las guías financieras el método directo puede ser difícil y requerir mucho tiempo; el desglose de los desembolsos y los ingresos de efectivo es un proceso que requiere mucho trabajo. Para aumentar la complejidad, el Consejo de Normas de Contabilidad Financiera (FASB) exige un informe de conciliación a todas las empresas que utilizan el método directo.

Este informe debe mostrar claramente la conciliación entre los ingresos netos y el flujo de efectivo de las actividades operativas, enumerando los ingresos netos y ajustándolos para las transacciones no monetarias y los cambios en las cuentas del balance. Estas dificultades añadidas son suficientes para convencer a muchas empresas de que eviten el método directo y opten por el indirecto.

Relacionado: ¿Qué es un periodo contable?

A diferencia del método directo, el método indirecto utiliza los ingresos netos como referencia. Con el método indirecto, una vez determinado el beneficio neto de un periodo concreto, se suman o restan las variaciones de las cuentas de activo y pasivo para calcular lo que se conoce como flujo de efectivo implícito. Estos cambios en las cuentas de activo o pasivo se presentan como transacciones no monetarias, como la depreciación o la amortización.

Dado que el estado de flujo de efectivo es más favorable a la contabilidad por el método de caja, se puede pensar en el método indirecto como una forma de que las empresas que utilizan el método del devengo informen en términos de efectivo disponible. Como tal, requiere una preparación adicional y ajustes posteriores. Tampoco es tan preciso como el método directo.

Dado que la mayoría de las empresas operan con el método de contabilidad de devengo, el método indirecto es el más utilizado. El método indirecto es también mucho más rápido que el método directo porque utiliza información fácilmente disponible en la cuenta de resultados y el balance.

Estas son otras diferencias clave entre el flujo de efectivo directo e indirecto:

Ambos métodos tienen sus ventajas y desventajas. El método directo es el preferido por el FASB y detalla las fuentes directas de ingresos y pagos de efectivo, lo que puede ser útil para los inversores y acreedores. Sin embargo, requiere mucho tiempo y es menos popular. Mientras tanto, el método indirecto tiene la ventaja de la rapidez y la facilidad de uso, a pesar de su falta de precisión.

La verdad es que ninguno de los dos métodos es realmente mejor que el otro: depende de cuál sea el más adecuado para su empresa. Si quiere hablar con un contador profesional de pequeñas empresas sobre qué método es el adecuado para usted, programe una consulta con FinancePal hoy mismo.

Relacionado: Contadores en eCommerce

Jacob Dayan is a true Chicagoan, born and raised in the Windy City. After starting his career as a financial analyst in New York City, Jacob returned to Chicago and co-founded FinancePal in 2015. He graduated Magna Cum Laude from Mitchell Hamline School of Law, and is a licensed attorney in Illinois.

Jacob has crafted articles covering a variety of tax and finance topics, including resolution strategy, financial planning, and more. He has been featured in an array of publications, including Accounting Web, Yahoo, and Business2Community.

Nick Charveron is a licensed tax practitioner, Co-Founder & Partner of Community Tax, LLC. His Enrolled Agent designation is the highest tax credential offered by the U.S Department of Treasury, providing unrestricted practice rights before the IRS.

Leer Más

Jason Gabbard is a lawyer and the founder of JUSTLAW.

Andrew is an experienced CPA and has extensive executive leadership experience.

Discussed options for my business with Brian and he was very helpful in suggesting how best to handleRead more “Bozeman Grooming”

Póngase en contacto con nosotros hoy mismo para obtener más información sobre su prueba gratuita.

Al introducir su número de teléfono y hacer clic en el botón "Obtener cotización", usted proporciona su firma electrónica y su consentimiento para que FinancePal se ponga en contacto con usted con información y ofertas en el número de teléfono proporcionado mediante un sistema automatizado, mensajes pregrabados y/o mensajes de texto. El consentimiento no es necesario como condición de compra. Pueden aplicarse tarifas de mensajes y datos.

By entering your phone number and clicking the “Get Started” button, you provide your electronic signature and consent for FinancePal to contact you with information and offers at the phone number provided using an automated system, pre-recorded messages, and/or text messages. Consent is not required as a condition of purchase. Message and data rates may apply.