Written by: Jacob Dayan

Muchos estadounidenses no están familiarizados con las diferencias entre los impuestos sobre la nómina y los impuestos sobre los ingresos. Cuando la mayoría de los empleados reciben su nómina, reconocen sus deducciones fiscales, pero saber exactamente cuánto va a parar a cada lugar no es fundamental. Sin embargo, para los propietarios de empresas, es crucial familiarizarse con los impuestos sobre las nóminas y el impuesto sobre los ingresos.

Lectura adicional: Impuestos para pequeñas empresas

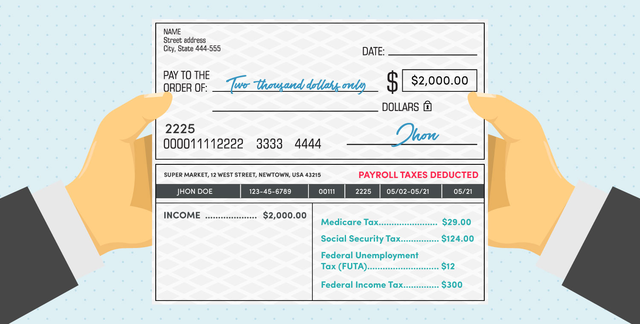

En pocas palabras, el impuesto sobre las nóminas es un impuesto que el empresario retiene del sueldo, el salario o las propinas del empleado. El empresario remite entonces la cantidad retenida al gobierno en nombre de sus empleados.

En Estados Unidos, hay cuatro principales tipos de impuestos sobre las nóminas:

Los impuestos sobre la nómina que se pagan a Medicare se desvían a dos fondos fiduciarios distintos. El primer fondo se conoce como Fondo Fiduciario del Seguro de Hospitalización. El segundo fondo es el Fondo Fiduciario del Seguro Médico Suplementario,

Antes de conocer la función de cada fondo fiduciario, es importante reconocer que Medicare está dividido en cuatro partes diferentes, cada una de las cuales ayuda con diferentes tipos de costos médicos. Estas partes se conocen como A, B, C o D.

– La Parte A de Medicare ayuda a pagar la atención hospitalaria, la atención de enfermería especializada para pacientes internados y, en algunos casos, la atención domiciliaria.

– La Parte B de Medicare ayuda a pagar los costos de los servicios médicos, como pruebas de laboratorio y exámenes, atención ambulatoria, radiografías, servicio de ambulancia y más.

– La Parte C de Medicare ayuda a pagar los costos de los hospitales, centros y servicios médicos, pero los impuestos sobre los salarios no se pagan en la Parte C. Los planes de la Parte C sólo están disponibles a través de compañías de seguros privadas.

– La Parte D de Medicare ayuda a pagar los medicamentos recetados.

El Fondo Fiduciario del Seguro Hospitalario paga la Parte A de Medicare y las tarifas de administración asociadas. El Fondo Fiduciario del Seguro Médico Suplementario ayuda a pagar las Partes B y D de Medicare y otros costos de administración del programa Medicare.

El Seguro Social se aprobó en 1935 para proporcionar una red de seguridad a los jubilados y discapacitados. La Ley del Seguro Social de 1935 preveía una exención para las personas con altos ingresos, pero esta exención ha sido sustituida por un límite que sube y baja en función de los salarios. Este límite se denomina Límite de la Base Salarial.

Al igual que en el caso de Medicare, todos los fondos pagados al Seguro Social se desvían a dos fondos fiduciarios diferentes. El primero es el Fondo Fiduciario del Seguro de Vejez y Supervivientes (OASI), que paga las prestaciones de jubilación y supervivencia. El segundo fondo del Seguro Social es el Fondo Fiduciario del Seguro de Invalidez, que cubre las prestaciones de invalidez. Estos fondos son gestionados por el Secretario de Tesorería, el Secretario de Trabajo, el Secretario de Salud y Servicios Humanos, el Comisionado del Seguro Social y dos fideicomisarios públicos.

La Ley Federal de Impuestos sobre el Desempleo (FUTA) impone un impuesto federal a los empleadores que se utiliza para ayudar a financiar las agencias estatales de mano de obra. La FUTA cubre una parte del costo de la administración del seguro de desempleo y de los programas de servicios de empleo. También proporciona un fondo del que los estados pueden tomar prestado, si es necesario, para proporcionar beneficios de desempleo.

Los empresarios pagan el impuesto federal de desempleo; el IRS establece explícitamente que los empresarios no pueden deducir este costo de sus empleados.

El impuesto federal sobre los ingresos es un impuesto progresivo que se aplica a los sueldos, salarios o propinas de los empleados. La mayoría de los empleadores deducen los pagos del impuesto sobre los ingresos federales.

Las contribuciones a Medicare y al Seguro Social constituyen la Ley Federal de Contribuciones al Seguro (FICA). Los empleados pagan los impuestos al Seguro Social y a Medicare a través de deducciones en la nómina.

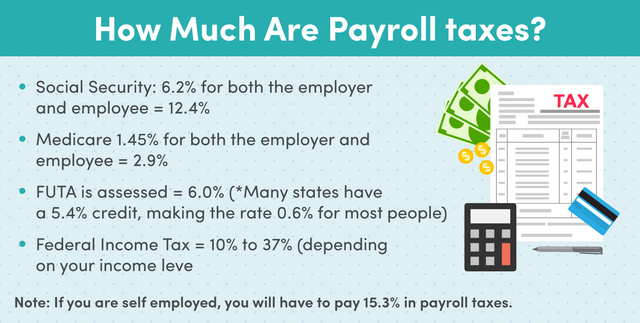

El empleado paga un impuesto del 6,2% para los gastos del Seguro Social y del 1,45% para Medicare. El empresario debe igualar la deducción y enviar el importe total al IRS. Los trabajadores autónomos pagan el 15,3% de su salario, que incluye tanto la parte del impuesto que paga el empresario como la que paga el empleado.

Tanto para el empresario como para el trabajador, la tasa de impuestos actual del Seguro Social es del 6,2%. Estas suman un total del 12,4%. Las tasas actuales para Medicare son del 1,45% tanto para el empresario como para el empleado, sumando un total del 2,9%. Las tasas son iguales porque, por ley, los empleadores deben igualar las contribuciones FICA.

Si es propietario único o dirige un negocio sin empleados, debe pagar el impuesto sobre los ingresos de los trabajadores autónomos. Este impuesto se calcula a una tasa del 15,3%, que equivale a la suma de la parte correspondiente a la empresa del Seguro Social y de Medicare.

Según el IRS, el Impuesto Adicional de Medicare se aplica a los salarios de Medicare de un individuo que superan una cantidad límite basada en el estado de declaración del contribuyente. Los empleadores son responsables de retener el 0,9% del Impuesto Adicional de Medicare sobre los salarios de una persona que gana más de $200.000 por año, sin tener en cuenta el estado de declaración. El empleador debe comenzar a retener el Impuesto Adicional de Medicare en el período de pago en el que paga salarios superiores a $200,000 a un empleado y continuar reteniéndolo en cada período de pago hasta el final del año calendario. A diferencia de lo que ocurre con el Seguro Social o con el Medicare básico, el empresario no está obligado a igualar las contribuciones del empleado al impuesto adicional de Medicare.

El Límite de la Base Salarial es el mencionado límite de ingresos del Seguro Social; el límite de la base salarial es el salario máximo que está sujeto al impuesto para ese año. La base es de $137.700 para todos los ingresos en 2020.

No hay límite de base salarial para el impuesto de Medicare, ya que todos los salarios cubiertos están sujetos al impuesto de Medicare.

El tipo total al que se aplica el FUTA es del 6,0%. Sin embargo, la mayoría de los estados tienen un crédito del 5,4%. Esto reduce la tasa al 0,6%.

Existen dos métodos de retención de impuestos para determinar cuánto retener para el impuesto federal sobre los ingresos: el porcentaje y el tramo salarial. Utilice la información del formulario W-4 del empleado, así como su salario semanal y la frecuencia para calcular su deducción del impuesto sobre los ingresos federales.

Muchas personas no comprenden del todo la diferencia entre los impuestos sobre las nóminas y los impuestos sobre los ingresos. Sin embargo, es esencial que los empresarios se familiaricen con las similitudes y diferencias.

Para empezar, a diferencia del impuesto sobre las nóminas, el impuesto sobre los ingresos federal no se calcula con un tipo fijo único. Por el contrario, se aplica una tasa impositiva progresiva. El salario y la frecuencia de la paga de un empleado influyen en la cuantía del impuesto sobre los ingresos. Esta cantidad se basa en la información del formulario W-4 de un empleado, como el estado de declaración, los dependientes y las solicitudes de retenciones adicionales. Cuando se contrata por primera vez a un nuevo empleado, éste debe llenar el formulario W-4, Certificado de Retención del Empleado.

La principal diferencia entre el impuesto federal sobre los ingresos y el impuesto sobre la nómina es que el impuesto federal sobre los ingresos se destina al fondo general del gobierno para servicios públicos como la defensa, la educación, el servicio postal y el transporte. Los impuestos FICA sólo financian el Seguro Social y el programa Medicare.

El impuesto sobre los ingresos estatal funciona de forma similar al impuesto federal sobre los ingresos. Si existe un impuesto estatal sobre los ingresos, usted entregará a su empleado un formulario de retención del impuesto estatal sobre los ingresos. El impuesto sobre los ingresos del estado puede ser de tasa fija o progresiva.

Además del impuesto federal sobre la nómina, los empresarios también son responsables de remitir el impuesto estatal sobre la nómina y los ingresos en nombre de sus empleados.

Por debajo del nivel federal, las normas del impuesto sobre las nóminas difieren de un estado a otro. Para ayudar a los contribuyentes a acceder a la información correspondiente a sus estados, la Federación de Administradores Tributarios publicó una lista de la autoridad tributaria de cada estado.

A simple vista, parece que el trabajador y el empresario se dividen la factura del impuesto sobre las nóminas. Hay que discutir cuánto contribuye realmente cada parte debido a que la incidencia fiscal se ve más afectada por los mercados que por las leyes. Algunos argumentan que el concepto económico de la elasticidad relativa de los precios hace que la carga recaiga más en el empleado que en el empresario. Pero si usted dirige una empresa, estas tonterías no importan. Es su responsabilidad, como empresario, tener las nóminas bien configuradas y en orden, a no ser que las externalice a un tercero, como hacen muchas empresas.

Tener las nóminas en orden es imprescindible para cualquier empresario. Sin embargo, también puede ser tedioso, complicado y llevar mucho tiempo, especialmente para las empresas más pequeñas. Además, el IRS puede ser implacable cuando se trata de errores: presentar los impuestos sobre las nóminas un solo día después de la fecha límite conlleva una multa del 2%. Estas multas pueden llegar a ser un 15%.

Afortunadamente, la externalización de las nóminas a una empresa externa es un proceso bastante sencillo y gratificante que permite a los empresarios dedicar menos tiempo a preocuparse por los libros y más a dirigir su negocio. Cada día hay más gente que se pasa a la externalización de los servicios de nóminas de las pequeñas empresas.

Jacob Dayan is a true Chicagoan, born and raised in the Windy City. After starting his career as a financial analyst in New York City, Jacob returned to Chicago and co-founded FinancePal in 2015. He graduated Magna Cum Laude from Mitchell Hamline School of Law, and is a licensed attorney in Illinois.

Jacob has crafted articles covering a variety of tax and finance topics, including resolution strategy, financial planning, and more. He has been featured in an array of publications, including Accounting Web, Yahoo, and Business2Community.

Nick Charveron is a licensed tax practitioner, Co-Founder & Partner of Community Tax, LLC. His Enrolled Agent designation is the highest tax credential offered by the U.S Department of Treasury, providing unrestricted practice rights before the IRS.

Leer Más

Jason Gabbard is a lawyer and the founder of JUSTLAW.

Andrew is an experienced CPA and has extensive executive leadership experience.

Discussed options for my business with Brian and he was very helpful in suggesting how best to handleRead more “Bozeman Grooming”

Póngase en contacto con nosotros hoy mismo para obtener más información sobre su prueba gratuita.

Al introducir su número de teléfono y hacer clic en el botón "Obtener cotización", usted proporciona su firma electrónica y su consentimiento para que FinancePal se ponga en contacto con usted con información y ofertas en el número de teléfono proporcionado mediante un sistema automatizado, mensajes pregrabados y/o mensajes de texto. El consentimiento no es necesario como condición de compra. Pueden aplicarse tarifas de mensajes y datos.

By entering your phone number and clicking the “Get Started” button, you provide your electronic signature and consent for FinancePal to contact you with information and offers at the phone number provided using an automated system, pre-recorded messages, and/or text messages. Consent is not required as a condition of purchase. Message and data rates may apply.